消費税では、その課税期間の基準期間(*1)における課税売上高が1,000万円以下の事業者は、納税の義務が免除されます。

(*1)法人の場合は2期前、個人事業者の場合は2年前。

しかし、「課税売上高(*2)」の概念について、基準期間が課税事業者か免税事業者であるかどうかで変わってくるので、まず最初に、(当期の)基準期間が課税事業者か免税事業者であるかどうかを確認する必要があります。 (*2)課税売上高には輸出売上を含めます。

まとめると以下の順序となります。

STEP1.基準期間が免税事業者であるか課税事業者であるかの確認を行う

当期の基準期間が免税事業者か課税事業者であるかの確認は、さらにその基準期間の基準期間(当期から見て4期前)の課税売上高を確認する必要があります。

STEP2.基準期間の課税売上高が1,000万円以下か1,000万円超かの確認を行う

STEP1の結果、

基準期間が免税事業者である → 基準期間の「課税売上高」は、税込み(100/100)の売上高の金額となります(*2) 。

基準期間が課税事業者である → 基準期間の「課税売上高」は、税抜き(100/108)の売上高の金額となります。

(*2) 免税事業者ということは、消費税課税事業者ではないので(厳密には、取引には消費税がかかっている)税抜き、税込み云々の概念自体ないことになり、売上高の金額の数字がそのまま課税売上高となります。

STEP3.当期が免税事業者か課税事業者かの最終判定

STEP2の結果、

基準期間の「課税売上高」が1,000万円以下なら当期は免税事業者となり、1,000万円を超えていれば当期は課税事業者となります。

では、具体的に例をあげて見ていきましょう。

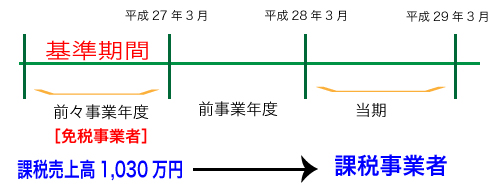

例1.平成29年度が最終判定で課税事業者となるケース

平成29年度 税込売上高 7,000,000円(課税事業者)

:

平成27年度 税込売上高 10,300,000円(免税事業者)

:

平成25年度 税込売上高 9,000,000円

上記例1では、平成29年度の基準期間である平成27年度は免税事業者であったため、課税売上高は税込み売上高の金額 10,300,000円となります。結果、課税売上高1,000万円を超えているので、平成29年度は課税事業者となり消費税の納税義務者になります。(平成27年度の基準期間である平成25年度の課税売上高が1,000万円以下であるため、平成27年度は免税事業者となります。)

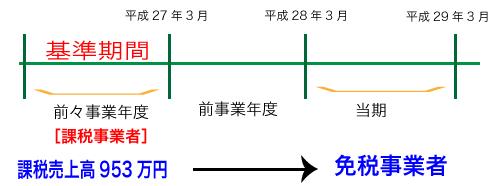

例2.平成29年度が最終判定で免税事業者となるケース

平成29年度 税込売上高 7,000,000円(免税事業者)

:

平成27年度 税込売上高 10,300,000円(課税事業者)

:

平成25年度 税込売上高 15,000,000円

上記例2では、平成29年度の基準期間である平成27年度は課税事業者であったため、課税売上高は税抜き売上高の金額 9,537,037円となります。結果、課税売上高1,000万円以下なので、平成29年度は免税事業者となり消費税の納税義務はありません。(平成27年度の基準期間である平成25年度の課税売上高が1,000万円を超えているため、平成27年度は課税事業者となります。)

ご相談、お問い合わせは、豊中市 千里中央の松田税理士事務所へ